Portfólio založené na dokonalej rovnováhe medzi akciami, dlhopismi a zlatom.

| Odporúčaný horizont: | 3+ rokov |

|---|---|

| Predpokladaný výnos: | od 6 % p.a. |

Portfólio Balance je vhodnou voľbou pre investorov s cieľom dosahovať zhodnotenie bez výraznejších rizík. Pre zabezpečenie atraktívneho pomeru rastu investície k nízkemu riziku sme pre vás portfólio vyskladali z investícií do akcií, ETF fondov štátnych dlhopisov a ETF fondov zlata.

Vyvážené portfólio BALANCE je zložené z amerických najvýkonnejších spoločností ako sú napríklad Apple, Amazon, Microsoft, Nvidia, McDonald’s či Berkshire Hathaway. Konzervatívnu zložku portfólia tvorí ETF fond, ktorý kopíruje vývoj štátnych dlhopisov krajín eurozóny ako sú napríklad Nemecko, Francúzsko, Španielsko, Holandsko či Belgicko, a ETF s podkladovým aktívom zlata.

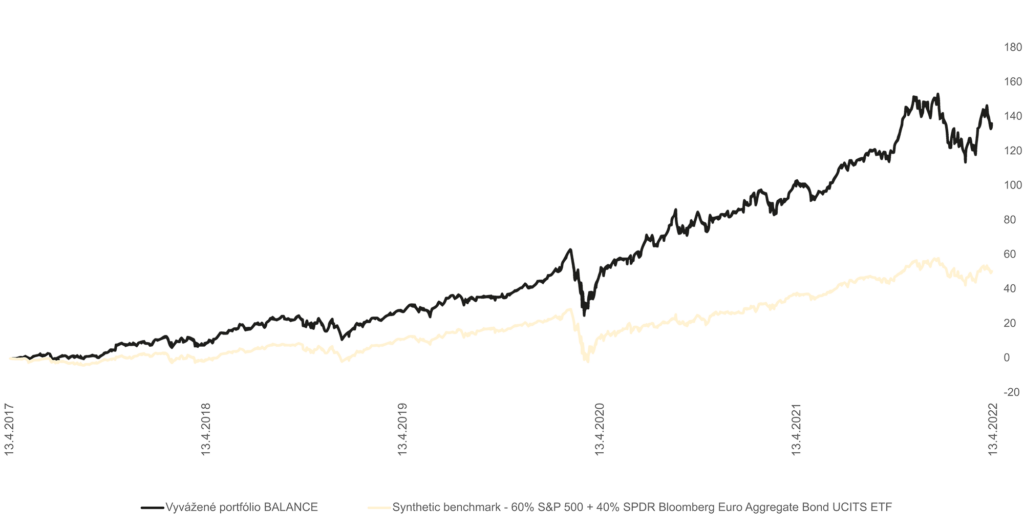

Vyvážené portfólio BALANCE dosiahlo od prvotnej investície 13. 04. 2022 do 30. 09. 2024 reálnu čistú výkonnosť v mene EUR 22,14 %. Synthetic benchmark: 60 % S&P 500 + 40 % SPDR Bloomberg Euro Aggregate Bond UCITS ETF dosiahol za rovnaké obdobie v mene EUR 13,75 %.

Za obdobie od 13. 4. 2017 do 13. 4. 2022 naše vyvážené riadené portfólio BALANCE dosiahlo simulovanú výkonnosť v mene EUR 136,52 %.

Kapitálový výnos plynúci z investícií obchodovaných na burze nie je v SR od 1. 1. 2016 zdaňovaný, ak je pozícia v investícií držaná viac ako jeden rok. Dividendový výnos podlieha normálnemu daňovému režimu, ako aj kapitálový výnos plynúci z investícií držaných menej ako jeden rok. Zdaňovanie výnosov z každej investície závisí od osobitých pomerov každého klienta.

Uvedené údaje predstavujú investičný prieskum spoločnosti HABERL Wealth Management, o.c.p., a.s., so sídlom: Trnavská cesta 74/a, 821 02 Bratislava, IČO: 53 070 194, a marketingové oznámenie v zmysle § 73c a súvisiaceho zákona č. 566/2001 z.z. o cenných papieroch a investičných službách. Tento investičný prieskum slúži, len na informačné účely a informácie v ňom uvedené nie sú investičným poradenstvom alebo osobným odporúčaním. Investičná stratégia uvedená v tomto investičnom prieskume nemusí byť vhodná alebo primeraná pre každého klienta, alebo potenciálneho klienta, a to v závislosti od jeho znalostí a skúseností v oblasti investícií týkajúcich sa predmetnej investičnej stratégie, jeho finančnej situácie vrátane schopnosti znášať straty, a od jeho odolnosti voči riziku a investičných cieľov.

EOD. Údaje sa týkajú reálnej čistej alebo hrubej simulovanej (uvedené pri každom predmetnom portfóliu) výkonnosti v minulosti a výkonnosť v minulosti nie je spoľahlivým ukazovateľom budúcej výkonnosti. Všetky výnosy sú uvádzané v mene EUR a návratnosť sa môže zvýšiť alebo znížiť v dôsledku menových výkyvov, pričom výkonnosť je meraná ku koncu každého dňa, na základe uzatváracích cien aktív na príslušných burzách. Daňové zaobchádzanie závisí od jednotlivých pomerov každého klienta a môže sa v budúcnosti zmeniť.

Reálna čistá výkonnosť je vypočítaná ako vývoj váženého priemeru akcií, dlhopisov, ETF a hotovosti (podľa zloženia portfólia) od prvotnej investície konkrétneho portfólia, pričom percentuálne zastúpenie jednotlivých aktív ako aj hotovostnej zložky v portfóliu sa mení vzhľadom na vývoj jednotlivých aktív, na príslušných burzách, zmeny výmenného kurzu mien, účtovania poplatkov ako aj pripísanie dividend. Všetky výnosy sú prepočítané (uvedené) v mene EUR, pričom výkonnosť je meraná ku koncu každého dňa, na základe uzatváracích cien aktív na príslušných burzách. Výnosy sa zobrazujú pred zdanením.

Hrubý simulovaná výkonnosť je vypočítaná ako vývoj váženého priemeru akcií, dlhopisov, ETF za sledované obdobie, pričom na začiatku sledovaného obdobia boli aktíva zastúpené v optimálnom percentuálnom pomere podľa stanovenej stratégie. Počas simulovaného obdobia neboli zohľadnené poplatky obchodníka ani poplatky tretích strán.